あなたに合った税理士を探すなら“Fixpert(フィクスパート)”

https://lp.fixpert.jp/

・税理士を探しているが、税理士を紹介してもらえるツテがない

・特定の業種に詳しい税理士を探している

・地域や年齢、ITに詳しいか等、自分に合った税理士を選びたい

といったお悩みはありませんか?

税理士とクライアントをマッチングするプラットフォーム“Fixpert(フィクスパート)”なら、PC・スマホから無料で簡単に税理士を探すことができます。

2022年9月中にサービス開始予定!

事前登録は下記のサイトよりお願い致します。

https://lp.fixpert.jp/

(当サイト「税の処方箋」の著者が運営するサービスです)

前回までの論点をまとめると、

・課税売上が1,000万円を超えると、2期後に消費税の納税義務のある「課税事業者」になる。

・住宅の家賃収入は「非課税売上」であるため、売上が住宅の家賃収入のみであれば、1,000万円を超えていても課税事業者にはならず、消費税の納税義務はない。

・不動産の売却をする場合、建物部分の価額は課税売上となるため、建物部分が1,000万円を超えたら2期後に課税事業者になってしまう。

・課税事業者に該当する年は不動産の売却を我慢するか、どうしても売却が避けられないのであれば消費税の納税額をできるだけ少なくするための対策(売買契約書に記載の建物の金額を小さくするように交渉、簡易課税の選択等)をとること消費税の納税を最小限に抑える。

でした。

言い換えれば

・居住用住宅の賃貸のみを行っている不動産投資家は物件の売却さえしなければ、ずっと消費税の納税義務のない免税事業者でいられる

ということになります。

更に、

・もし物件の売却が起こり2期後に課税事業者になっても、その2期後の年度だけ物件売却を控える(免税事業者の年に売却するようにする)

ということさえ気をつけていれば、不動産を売却しても消費税を納税しないで済む、となります。

免税事業者でいることのメリットの大きさがわかると思います。

ところが令和5年より、免税事業者に重大な影響のある改正があります。

それはインボイス制度です。

インボイス制度を理解するための前提「仕入税額控除」

まずインボイス制度を理解するためには、まず「仕入税額控除」のことについて、理解する必要があります。

インボイス制度とは、請求書のフォーマットに関しての制度で、導入されると「免税事業者からの仕入税額控除が認められなくなる」という影響があります。

(例)

A商店は、商品を税込 110円 (税抜 100円)でB社から仕入れた。

その後、A商店は仕入れた商品を一般消費者に税込330円 (税抜300円)で販売した。

なおA商店は今期は課税事業者に該当し、原則課税を適用している

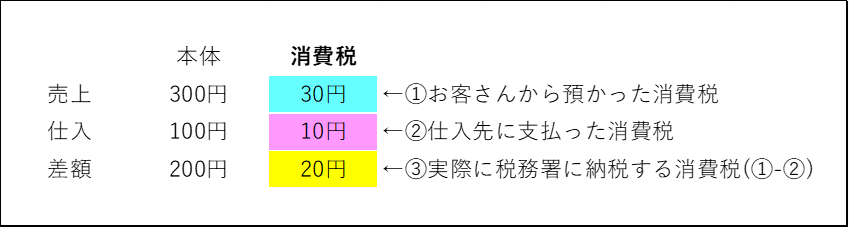

A商店は課税事業者なので、この課税売上330円(本体300円+消費税30円)のうち、消費税30円は一時的に預かっているお金であり、後で納税しなければなりません。

30円を税務署に納税すると、A商店に純粋に入ってきた売上は、本体部分である税抜300円だけになります。

その場合はA商店の利益はいくらになるでしょうか。

手取り売上 300円 - 仕入110円= 190 円でしょうか?

A商店は、税込110円(本体100円+消費税10円)の仕入れをした際に、消費税10円を仕入先に対して支払っています。

お客さんから預かった30円の消費税を納税するのであれば、仕入先に支払った10円の消費税も還付してもらうべきです。

なので、この仕入先に支払った消費税は、納税する消費税の額から差し引くのです。

結果、「30円(売上の際に預かった消費税) – 10円(仕入の際に支払った消費税)=納税すべき消費税 20円」となります。

なので、

110円で仕入れて、330円で売り上げた。

330円 – 110円= 220 円が手元に残った。

消費税として 20円を納税したため、

220円 – 20円 =200円

が最終的に手元に残る現金となります。

これは、税抜きの売上 300円 -仕入 100円=200円 と一致します。

仕入れの時に取引先に支払った10円の消費税を、納税の際に差引(控除)する行為、これを「仕入税額控除」と呼びます。

消費税は、最終消費者が負担するという性質の税金です。事業者が負担するものではありません。

もし、仕入先に支払った10円の消費税を返してもらえない(仕入税額控除できない)と、事業者がこの10円の消費税を負担することになってしまいます。

仕入税額控除という制度があるおかげで、(理論上は)事業者は消費税を負担せずに済むことになるのです。

上記の計算式を仕入税額控除という言葉を使って説明すると、

「30円(売上の際に預かった消費税) – 10円(仕入税額控除)=納税すべき消費税 20円」

という表現になります。

これが、インボイス制度が導入される前までの仕入税額控除の仕組みでした。

(参考)仕入税額控除の方が多い場合は税還付になる

ちなみに売上が少ないことにより、「①預かった消費税 – ②仕入税額控除」がマイナスの値になる場合、消費税が還付されます。(消費税還付)

例えば、お客さんから預かった消費税が30円 -仕入先に支払った消費税50円 =△20円 となる場合、消費税を払いすぎているということなので、この20円が還付されます。

そのため、仕入税額控除には「消費税の納税額を減らす効果」、又は「消費税還付の効果」のどちらかの効果があると言ってよいでしょう。

しかし、インボイス制度が導入されると、仕入れ先(上記の例の場合、B社)が免税事業者だと、仕入税額控除をすることが認められず、仕入先に払った消費税を自分が負担することになります。

(次回、「インボイスを理解するために絶対に理解しておくべき用語リスト!|インボイス②」へつづく)

あなたに合った税理士を探すなら“Fixpert(フィクスパート)”

https://lp.fixpert.jp/

税理士とクライアントをマッチングするプラットフォーム“Fixpert(フィクスパート)”なら、「税理士の先生との相性が合わない」「税理士の変更を考えているが、新しく自分に合う税理士を探すツテがない」等のお悩みを解決できます!

2022年9月中にサービス開始予定!

事前登録は下記のサイトよりお願い致します。

https://lp.fixpert.jp/

(当サイト「税の処方箋」の著者が運営するサービスです)