あなたに合った税理士を探すなら“Fixpert(フィクスパート)”

https://lp.fixpert.jp/

・税理士を探しているが、税理士を紹介してもらえるツテがない

・特定の業種に詳しい税理士を探している

・地域や年齢、ITに詳しいか等、自分に合った税理士を選びたい

といったお悩みはありませんか?

税理士とクライアントをマッチングするプラットフォーム“Fixpert(フィクスパート)”なら、PC・スマホから無料で簡単に税理士を探すことができます。

2022年9月中にサービス開始予定!

事前登録は下記のサイトよりお願い致します。

https://lp.fixpert.jp/

(当サイト「税の処方箋」の著者が運営するサービスです)

役員報酬は標準報酬月額の上限に近い方が得

前回、「給与が250,000円~270,000円の間の人は、標準報酬月額を260,000円とする」という方法で社保の金額は決まる、という説明をしました。

その等級のレンジ内で、できるだけ上限に近い金額に設定するほうが社保の負担率は下がります。

たとえば、役員報酬を月25万円と決定した場合、その標準報酬月額は26万円となり、

標準報酬月額 260,000円

健康保険料(※) 260,000円×11.64%= 30,264 円

厚生年金保険料 260,000円×18.3% = 47,580 円

合計 77,844円

を負担することになります。(会社負担分 + 本人負担分)

(※40歳以上の場合)

月給が25万円でも26万9千円でも保険料は同じ金額(77,844円)になるというところに注目です。

月給25万円に対する77,844円は 31.1%

月給26万9千円に対する77,844円は 28.9%

であり、できるだけ標準報酬月額の上限に近い金額にした方が、法人から個人に効率的に所得移転する際に社保に取られる割合が小さくなって有利です。

標準報酬月額の下限という罠

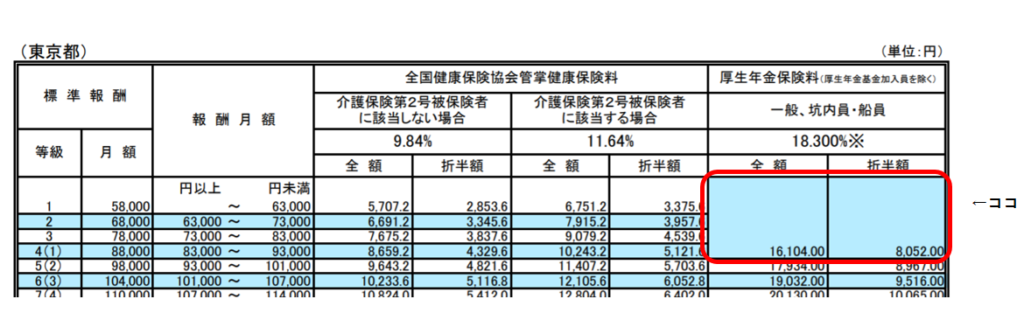

標準報酬月額表の右上のあたりに、ちょっと変なゾーンが見えるかと思います。

https://www.kyoukaikenpo.or.jp/~/media/Files/shared/hokenryouritu/r3/ippan/r30213tokyo.pdf

健康保険料は

標準報酬月額

58,000円

68,000円

78,000円

88,000円

と1万円ごとに小刻みに増えているのですが、厚生年金は88,000円(厚生年金保険料16,104円)が最低の標準報酬月額となっているのです。

つまり、給与が5万円でも8万8千円でも、16,104円の厚生年金が発生するということです。

なので法人設立をして役員報酬を決める際に、「法人から個人への所得移転もまだそこまで本腰入れて検討してないから、とりあえず役員報酬月5万円くらいにしておこう」と低額にしてしまうと、5万円の給与を支給するのに対して、23,171円(※)を社保の支払いが発生して実質の社保の負担率が 46.3% になってしまうというトラップにはまってしまいます。

(※ 健保6,751円+厚生年金 16,104円+子ども子育て拠出金316円)

1か月あたりだとそんなに大した額ではありませんが、これを長期間にわたり何年もやってしまうと、その間、給与額面の46%を社保にとられ続けてしまうことになるので注意しましょう。

法人から個人に効率的な所得移転を考えているのであれば最低でも標準報酬月額88,000円の等級(83,000円~93,000円)以上になるようにしましょう。

その場合、冒頭で述べた通り等級の範囲内で、できるだけ上限に近い金額に設定するほうが得なので、上限に近い月給92,000円くらいがよいでしょう。(92,999円でもよいですが)

役員報酬92,000円の場合、源泉徴収は必要?

また、「社会保険料控除後の給与」が88,000円未満であれば源泉徴収不要です。

92,000円を支給しても、そこから健保と厚生年金の本人負担分(4,329円と8,052円)を引くと88,000円未満となるので源泉徴収は不要となります。

標準報酬月額の上限もある

標準報酬月額表の右下のあたりにもちょっと気になるゾーンがあるかと思います。

厚生年金の標準報酬月額65万円より下の部分が空白になっています。

https://www.kyoukaikenpo.or.jp/~/media/Files/shared/hokenryouritu/r3/ippan/r30213tokyo.pdf

これは、厚生年金は標準報酬月額65万円が上限になる(それ以上社会保険料は増えない)ということです。

つまり、月給65万円であっても月給100万円であっても厚生年金の負担額は同額になります。

18.3%という高額な厚生年金の保険料率が打ち止めになるというのはありがたいことです。

また、健康保険料も標準報酬月額139万円が上限になります。

本業の勤め先と自分の法人の両方から給与を受け取る場合、社会保険料の計算は

①すべての会社から受ける給与を合算して標準報酬月額を決定

②決定した標準報酬月額による保険料額を、それぞれの会社で受ける給与額に応じて按分し保険料を徴収する

という手順になります。

よって、本業の勤め先からの給与所得が高額で既に社保の標準報酬月額が上限に達しているエリートサラリーマンが自分の法人から役員報酬を受け取る場合、これ以上社会保険料は増加しません(社保の負担なしで法人から個人へ所得移転できる)。

本業からの給与で標準報酬月額65万を超えていれば厚生年金が、標準報酬月額139万を超えていれば健康保険が、それ以上負担しなくてよくなります。

ただしそのような高所得者は所得税率もかなり高く、住民税と合わせてかなりの税負担になるので、注意が必要です。

また複数の会社(本業の勤め先と自分の法人)から給与を受け取る場合は社保の手続き上、本業の勤め先に副業がバレるので、その点も留意したいところです。

あなたに合った税理士を探すなら“Fixpert(フィクスパート)”

https://lp.fixpert.jp/

税理士とクライアントをマッチングするプラットフォーム“Fixpert(フィクスパート)”なら、「税理士の先生との相性が合わない」「税理士の変更を考えているが、新しく自分に合う税理士を探すツテがない」等のお悩みを解決できます!

2022年9月中にサービス開始予定!

下記のサイトより事前登録をお願い致します。

https://lp.fixpert.jp/

(当サイト「税の処方箋」の著者が運営するサービスです)

(次回「サラリーマンの副業で社会保険料は増える?」に続く)